Chỉ Số RSI Là Gì? Cách Ứng Dụng Chỉ Số RSI Trong Phân Tích Đầu Tư Chứng Khoán

Chuyên mục : Chứng khoán![]() Chỉ số RSI là một công cụ quan trọng trong nghiên cứu và phân tích kỹ thuật. Nội dung dưới đây sẽ giúp bạn đọc hiểu thêm về chỉ số RSI cũng như ứng dụng RSI để nghiên cứu và phân tích biến độ giá sàn chứng khoán. 1. Chỉ số RSI là gì ?

Chỉ số RSI là một công cụ quan trọng trong nghiên cứu và phân tích kỹ thuật. Nội dung dưới đây sẽ giúp bạn đọc hiểu thêm về chỉ số RSI cũng như ứng dụng RSI để nghiên cứu và phân tích biến độ giá sàn chứng khoán. 1. Chỉ số RSI là gì ?

Chỉ số sức mạnh tương đối RSI (Relative Strength Index) là một chỉ báo động lượng được ứng dụng phổ biến trong phân tích kỹ thuật (PTKT) nhằm đo lường mức độ và tốc độ biến động giá trong một khoảng thời gian để đánh các điều kiện quá mua (overbought) hoặc quá bán (oversold) của một cổ phiếu hoặc tài sản khác.

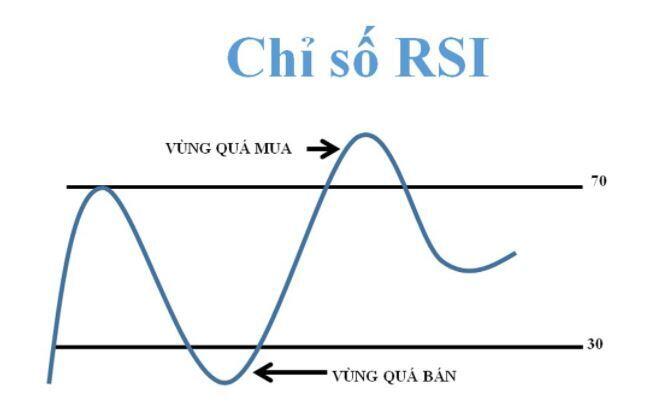

Chỉ số RSI được màn biểu diễn dưới dạng một bộ xê dịch ( một đồ thị đường chuyển dời giữa 2 điểm cực trị ) mang giá trị từ 0 đến 100. Chỉ báo này được trình làng lần đầu bởi J. Welles Wilder Jr. trong cuốn sách “ New Concept in Technical Trading Systems ” của ông xuất bản vào cuối thập niên 70. Cách đọc chỉ báo RSI thông dụng nhất đó là, khi giá trị RSI từ 70 trở lên bộc lộ CP đang bị mua quá mức hoặc được định giá quá cao so với giá trị thật, hoàn toàn có thể dẫn tới sự kiểm soát và điều chỉnh giá hoặc giá quay đầu giảm. Ngược lại khi giá trị RSI từ 30 trở xuống bộc lộ CP đang bị bán quá mức hoặc bị định giá quá thấp so với giá trị thật.  2. Công thức tính chỉ số Sức mạnh tương đối RSI Chỉ số RSI được xác lập dựa trên công thức sau : RSI = 100 – 100 / ( 1 + RS ) Trong đó :

2. Công thức tính chỉ số Sức mạnh tương đối RSI Chỉ số RSI được xác lập dựa trên công thức sau : RSI = 100 – 100 / ( 1 + RS ) Trong đó :

- RS = (Trung bình giá đóng cửa tăng của x kỳ)/(Trung bình giá đóng cửa giảm của x kỳ)

Theo mặc định, chỉ số RSI lấy khung thời hạn là 14 kỳ ví dụ như : 14, giờ, 14 ngày, 14 tuần … Nhưng nhiều lúc chu kỳ luân hồi 5, 7, 9, 21 và 25 cũng hoàn toàn có thể được sử dụng. Chu kỳ RSI càng ngắn càng tương thích với những thanh toán giao dịch trong thời gian ngắn hơn và ngược lại, những thanh toán giao dịch trong dài hạn cần quan sát những chu kỳ luân hồi dài hơn. 3. Ý nghĩa của chỉ số RSI Chỉ số RSI phản ánh mối quan hệ đối sánh tương quan giữa số chu kỳ luân hồi tăng giá và số chu kỳ luân hồi giảm giá so với mức giá trung bình của một sàn chứng khoán trong một khung thời hạn nhất định. Quan sát và nghiên cứu và phân tích diễn biến của chỉ số RSI trên đồ thị nhà đầu tư hoàn toàn có thể chớp lấy những dịch chuyển trong khuynh hướng giá sàn chứng khoán. 3.1. Xác định thực trạng Quá mua – Quá bán Khi chỉ báo RSI vượt qua ngưỡng 30 thì đó là một tín hiệu tăng giá, còn khi giảm xuống qua ngưỡng 70 thì đó là một tín hiệu giảm giá. Nói cách khác, khi giá trị RSI nằm trên 70 cho thấy CP đang ở thực trạng quá mua ; ngược lại, nếu giá trị RSI nằm dưới 30 cho thấy CP đang ở thực trạng quá bán.  Một số nhà thanh toán giao dịch cho rằng mức quá mua hoặc quá bán do J. Welles Wilder Jr. đề xuất kiến nghị là quá lớn nên họ đã kiểm soát và điều chỉnh khoanh vùng phạm vi này. Cụ thể, họ chỉ xem một CP đang bị quá mua khi chỉ số RSI từ 80 trở lên hoặc bị quá bán khi chỉ số RSI từ 20 trở xuống. Nói cách khác, khoanh vùng phạm vi quá mua – quá bán hoàn toàn có thể tùy thuộc vào mỗi nhà gia dịch. 3.2. Sự phân kỳ RSI Sự phân kỳ diễn ra khi Open sự lệch sóng ( một tăng – một giảm ) giữa dịch chuyển giá và dịch chuyển RSI. Hiểu một cách nôm na, phân kỳ đó là khi nối đỉnh với đỉnh hoặc đáy với đáy của đồ thị giá và đồ thị RSI, ta nhận thấy chúng chuyển dời ngược chiều nhau. Đây là một tín hiệu dự báo sắp diễn ra một sự hòn đảo chiều trong khuynh hướng giá. Có 2 loại phân kỳ RSI là phân kỳ tăng giá và phân kỳ giảm giá :

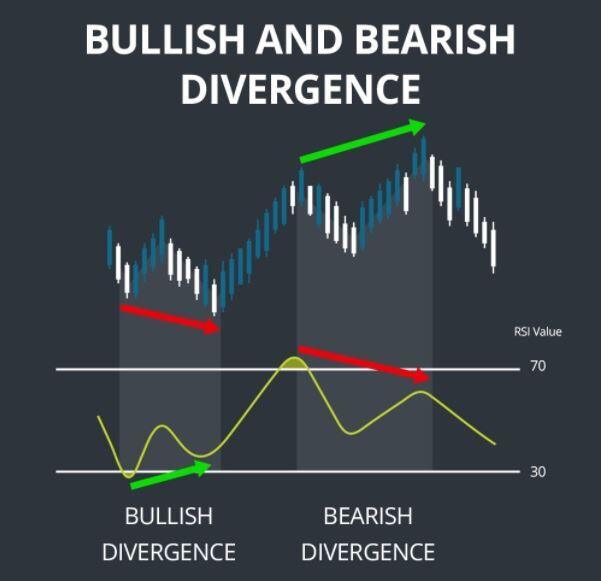

Một số nhà thanh toán giao dịch cho rằng mức quá mua hoặc quá bán do J. Welles Wilder Jr. đề xuất kiến nghị là quá lớn nên họ đã kiểm soát và điều chỉnh khoanh vùng phạm vi này. Cụ thể, họ chỉ xem một CP đang bị quá mua khi chỉ số RSI từ 80 trở lên hoặc bị quá bán khi chỉ số RSI từ 20 trở xuống. Nói cách khác, khoanh vùng phạm vi quá mua – quá bán hoàn toàn có thể tùy thuộc vào mỗi nhà gia dịch. 3.2. Sự phân kỳ RSI Sự phân kỳ diễn ra khi Open sự lệch sóng ( một tăng – một giảm ) giữa dịch chuyển giá và dịch chuyển RSI. Hiểu một cách nôm na, phân kỳ đó là khi nối đỉnh với đỉnh hoặc đáy với đáy của đồ thị giá và đồ thị RSI, ta nhận thấy chúng chuyển dời ngược chiều nhau. Đây là một tín hiệu dự báo sắp diễn ra một sự hòn đảo chiều trong khuynh hướng giá. Có 2 loại phân kỳ RSI là phân kỳ tăng giá và phân kỳ giảm giá :

- Phân kỳ tăng giá (Bullish RSI Divergence): phân kỳ tăng xảy khi đồ thị giá có xu hướng giảm như đồ thị RSI lại cho thấy một xu hướng đi lên trong cùng một chu kỳ giá.

- Phân kỳ giảm giá (Bearish RSI Divergence): phân kỳ giảm xảy ra khi đồ thị giá có xu hướng tăng trong khi đồ thị RSI lại thiết lập một xu hướng đi xuống trong cùng một chu kỳ giá.

3.3. Xác định xu thế hòn đảo chiều Trong một khuynh hướng giảm giá, chỉ số RSI hiếm khi chạm đến mức 70 mà thường nằm dưới mức 30. Ngược lại, trong xu thế tăng giá, chỉ số RSI rất khó rơi xuống dưới mức 30 mà thường nằm trên mức 70. Chính do đó, chỉ số RSI hoàn toàn có thể ứng dụng để xác lập sức mạnh của một khuynh hướng và điểm hòn đảo chiều xu thế tiềm năng. Trong khuynh hướng tăng giá, nếu chỉ số RSI không hề chạm đến ngưỡng 70 trong 1 số ít chu kỳ luân hồi giao động giá liên tục và rơi xuống dưới ngưỡng 30 sau đó là tín hiệu cho thấy khuynh hướng tăng giá đã mở màn suy yếu, hoàn toàn có thể giá sẽ quay đầu giảm trong thời hạn sắp tới. Trái lại, trong khuynh hướng giảm giá, nếu chỉ số RSI không hề chạm mức 30 trong 1 số ít chu kỳ luân hồi giao động giá liên tục và tăng vượt ngưỡng 70 sau đó là tín hiệu cho thấy xu thế giảm giá đang suy yếu, hoàn toàn có thể hòn đảo chiều tăng giá. 3.4. Tín hiệu mua vào – bán ra

3.3. Xác định xu thế hòn đảo chiều Trong một khuynh hướng giảm giá, chỉ số RSI hiếm khi chạm đến mức 70 mà thường nằm dưới mức 30. Ngược lại, trong xu thế tăng giá, chỉ số RSI rất khó rơi xuống dưới mức 30 mà thường nằm trên mức 70. Chính do đó, chỉ số RSI hoàn toàn có thể ứng dụng để xác lập sức mạnh của một khuynh hướng và điểm hòn đảo chiều xu thế tiềm năng. Trong khuynh hướng tăng giá, nếu chỉ số RSI không hề chạm đến ngưỡng 70 trong 1 số ít chu kỳ luân hồi giao động giá liên tục và rơi xuống dưới ngưỡng 30 sau đó là tín hiệu cho thấy khuynh hướng tăng giá đã mở màn suy yếu, hoàn toàn có thể giá sẽ quay đầu giảm trong thời hạn sắp tới. Trái lại, trong khuynh hướng giảm giá, nếu chỉ số RSI không hề chạm mức 30 trong 1 số ít chu kỳ luân hồi giao động giá liên tục và tăng vượt ngưỡng 70 sau đó là tín hiệu cho thấy xu thế giảm giá đang suy yếu, hoàn toàn có thể hòn đảo chiều tăng giá. 3.4. Tín hiệu mua vào – bán ra

- Tín hiệu mua: Khi đường RSI từ dưới đáy đi lên trên mức 30 thì đây là một tín hiệu mua vào.

- Tín hiệu bán: Khi đường RSI từ trên đỉnh đi xuống dưới mức 70 thì đây là một tín hiệu bán ra.

Lưu ý: nhà đầu tư cần kết hợp với một số chỉ báo khác để đưa ra đánh giá chính xác hơn.

5. Đánh giá ưu điểm và điểm yếu kém khi dùng chỉ báo RSI 5.1. Ưu điểm Quan sát và nghiên cứu và phân tích chỉ báo RSI hoàn toàn có thể cho nhà đầu tư những tín hiệu sớm dự báo về sự hòn đảo chiều khuynh hướng và đưa ra những quyết định hành động góp vốn đầu tư hay thoái vốn với một sàn chứng khoán. 5.2. Nhược điểm

- Vì RSI cho tín hiệu sớm nên có thể là tín hiệu giả, sai

- Hoạt động không hiệu quả khi thị trường có xu hướng mạnh

6. Lưu ý khi sử dụng chỉ báo Relative Strength Index

- Chỉ số RSI đưa ra tín hiệu quá mua, quá bán không luôn luôn đồng nghĩa xu hướng giá sẽ đảo chiều.

- Cần phải có ít nhất 2 chỉ báo đồng thuận hay phải kết hợp RSI với những chỉ báo khác để có dự báo chính xác hơn.

- Các vùng quá mua và quá bán diễn ra trong khung thời gian càng lớn sẽ càng có giá trị.

- Tín hiệu từ chỉ báo RSI đáng tin cậy hơn khi phù hợp với xu hướng dài hạn

- Trong một số trường hợp, chỉ báo RSI có thể ở trạng thái quá mua hoặc quá bán trong khoảng thời gian dài.

- Những cổ phiếu đang trong chu kỳ tăng thường có chỉ số RSI trên 70, ngược lại, cổ phiếu đang trong chu kỳ giảm thường có chỉ số RSI dưới 30.

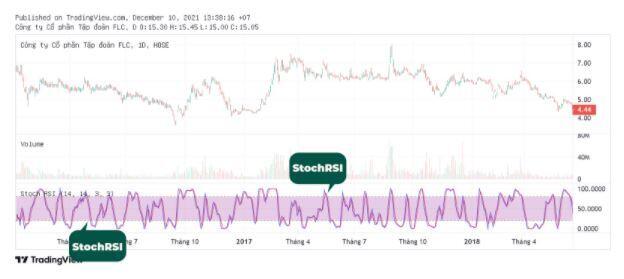

7. Tìm hiểu chỉ số Stoch RSI 7.1. Chỉ số Stoch RSI là gì ? Stoch RSI hay RSI ngẫu nhiên là một chỉ báo dùng trong PTKT để xác lập xem một CP hay một gia tài có đang bị quá mua hoặc quá bán hay không. Ngoài ra, chỉ báo này còn được ứng dụng để xác lập khuynh hướng giá. Chỉ số StochRSI được ra mắt lần đầu trong cuốn The New Technical Trader của 2 tác giả Stanley Kroll và Tushar Chande xuất bản vào năm 1994 và đã được nhiều nhà thanh toán giao dịch sàn chứng khoán sử dụng kể từ đó. Điểm độc lạ của chỉ số Stoch RSI so với chỉ số RSI tiêu chuẩn đó là nó chỉ được gán với những giá trị nằm trong khoảng chừng từ 0 đến 1, thay vì từ 0 đến 100.  Trên biểu đồ StochRSI, đường TT nằm ở giá trị 0.5 thay vì 50 như biểu đồ RSI. Tín hiệu quá mua hoặc quá bán sẽ mang giá trị 0.7 hoặc 0.3, nhưng thường thì xảy ra ở mức 0.8 hoặc 0.2. 7.2. Công thức tính chỉ số Stoch RSI Chỉ số StochRSI được giám sát dựa trên chỉ số RSI tiêu chuẩn, trọn vẹn không xét đến yếu tố giá. Cụ thể như sau : Stoch RSI = ( RSI hiện tại – RSI thấp nhất ) / ( RSI cao nhất – RSI thấp nhất ) Chu kỳ đo lường và thống kê mặc định của Stoch RSI cũng giống như RSI là 14. Tuy nhiên, chu kỳ luân hồi 20 được nhiều nhà thanh toán giao dịch vận dụng hơn khi dùng chỉ báo Stochastic này. 7.3. So sánh chỉ số Stoch RSI và RSI StochRSI và RSI tiêu chuẩn đều là những chỉ báo giao động ngẫu nhiên được sử dụng trong PTKT nhằm mục đích giúp những nhà đầu tư, nhà thanh toán giao dịch sàn chứng khoán thuận tiện hơn trong việc xác lập điều kiện kèm theo quá mua hoặc quá bán cũng như xác lập điểm hòn đảo chiều khuynh hướng tiềm năng. Thế nhưng, so với RSI tiêu chuẩn, chỉ báo StochRSI tỏ ra nhạy bén hơn. Do đó những tín hiệu mà chỉ báo này tạo ra cao hơn RSI, tương hỗ nhà thanh toán giao dịch tốt hơn trong việc xác lập những khuynh hướng giá và những điểm mua – bán tiềm năng một cách đúng chuẩn hơn. Dẫu vậy, do quá nhạy bén với những dịch chuyển nên StochRSI là công cụ tiềm ẩn khá nhiều rủi ro đáng tiếc vì nó hoàn toàn có thể tạo ra nhiều tín hiệu giả. Vì thế, tương tự như RSI, phải tích hợp với những chỉ báo khác khi sử dụng StochRSI để xác lập những tín hiệu đúng chuẩn hơn. 7.4. Cách sử dụng chỉ số Stoch RSI trong nghiên cứu và phân tích kỹ thuật Chỉ báo StochRSI được ứng dụng để xác lập những điểm mua vào, bán ra, hòn đảo chiều khuynh hướng giá. Cụ thể :

Trên biểu đồ StochRSI, đường TT nằm ở giá trị 0.5 thay vì 50 như biểu đồ RSI. Tín hiệu quá mua hoặc quá bán sẽ mang giá trị 0.7 hoặc 0.3, nhưng thường thì xảy ra ở mức 0.8 hoặc 0.2. 7.2. Công thức tính chỉ số Stoch RSI Chỉ số StochRSI được giám sát dựa trên chỉ số RSI tiêu chuẩn, trọn vẹn không xét đến yếu tố giá. Cụ thể như sau : Stoch RSI = ( RSI hiện tại – RSI thấp nhất ) / ( RSI cao nhất – RSI thấp nhất ) Chu kỳ đo lường và thống kê mặc định của Stoch RSI cũng giống như RSI là 14. Tuy nhiên, chu kỳ luân hồi 20 được nhiều nhà thanh toán giao dịch vận dụng hơn khi dùng chỉ báo Stochastic này. 7.3. So sánh chỉ số Stoch RSI và RSI StochRSI và RSI tiêu chuẩn đều là những chỉ báo giao động ngẫu nhiên được sử dụng trong PTKT nhằm mục đích giúp những nhà đầu tư, nhà thanh toán giao dịch sàn chứng khoán thuận tiện hơn trong việc xác lập điều kiện kèm theo quá mua hoặc quá bán cũng như xác lập điểm hòn đảo chiều khuynh hướng tiềm năng. Thế nhưng, so với RSI tiêu chuẩn, chỉ báo StochRSI tỏ ra nhạy bén hơn. Do đó những tín hiệu mà chỉ báo này tạo ra cao hơn RSI, tương hỗ nhà thanh toán giao dịch tốt hơn trong việc xác lập những khuynh hướng giá và những điểm mua – bán tiềm năng một cách đúng chuẩn hơn. Dẫu vậy, do quá nhạy bén với những dịch chuyển nên StochRSI là công cụ tiềm ẩn khá nhiều rủi ro đáng tiếc vì nó hoàn toàn có thể tạo ra nhiều tín hiệu giả. Vì thế, tương tự như RSI, phải tích hợp với những chỉ báo khác khi sử dụng StochRSI để xác lập những tín hiệu đúng chuẩn hơn. 7.4. Cách sử dụng chỉ số Stoch RSI trong nghiên cứu và phân tích kỹ thuật Chỉ báo StochRSI được ứng dụng để xác lập những điểm mua vào, bán ra, hòn đảo chiều khuynh hướng giá. Cụ thể :

- StochRSI từ 0.8 trở lên cho thấy chứng khoán đang bị mua quá mức hoặc bị định giá quá cao so với giá trị thực.

- StochRSI từ 0.2 trở xuống cho thấy chứng khoán đang bị bán quá mức hoặc bị đánh giá quá thấp so với giá trị thực.

Bên cạnh đó hoàn toàn có thể sử dụng đường TT 0.5 như một mức tương hỗ hoặc kháng cự. Nếu đường StochRSI chuyển dời không thay đổi trên mốc 0.5 hoàn toàn có thể dự báo giá sẽ còn liên tục tăng hoặc hòn đảo chiều đi lên, nhất là khi chỉ báo hướng gần đến mốc 0.8. trái lại nếu đường StochRSI vận động và di chuyển không thay đổi dưới mốc 0.5 hoàn toàn có thể dự báo giá sẽ còn liên tục giảm hoặc hòn đảo chiều đi xuống, nhất là khi chỉ báo hướng về mức 0.2. 8. Tổng kết

Với những thông tin về chỉ số RSI trên đây, mong rằng bạn đã có thêm những kiến thức hữu ích về PTKT, giúp bạn thành công hơn trong việc đầu tư, giao dịch của mình. Cảm ơn bạn đã dành thời gian theo dõi.

Để update nhanh nhất, đúng mực nhất những thông tin về thị trường, hãy tải ngay ứng dụng 24 hmoney và tiếp tục truy vấn trang chủ https://final-blade.com/ nhé .

Source: https://final-blade.com

Category: Tiền Điện Tử – Tiền Ảo